Näher betrachtet

Fast kein Tag vergeht ohne einen Nachricht zur/über die Berufsunfähigkeitsversicherung. In diesem Jahr wurden auch (mal wieder) die Zusammenhänge zwischen bestehenden Verträgen der Berufsunfähigkeitsversicherung und dem Einkommen und dem Familienstatus untersucht.

Zu den Ergebnissen:

- 40 % der Haushalte, die über ein Einkommen zwischen 3200-5000 € Netto verfügen, haben mindestens einen solchen Vertrag.

- Über 5000 € netto steigt die Zahl noch weiter an, erreicht fast die 50 %.

- Ähnlich hoch ist die Prozentzahl bei Familien mit mindestens einem Kind, welches im Haushalt lebt. Gibt es keine Kinder, so sinkt die Quote auf 25 %.

- Die geringste Durchdringung mit Verträgen für die Berufsunfähigkeitsversicherung fand sich bei Singles. Lediglich 14 % hatten eine Absicherung.

Es sieht so aus, als würde das Bewusstsein über das Risiko, berufsunfähig zu werden, mit Einkommen und/ oder Verantwortung ansteigen. Sicherlich wird noch immer geglaubt, dass man erst eine Berufsunfähigkeitsversicherung abschließen sollte, wenn das Risiko eine gewisse Größe erreicht hat.

An diesem Punkte möchte ich einen Gedanken aus einem anderen Blogartikel zum Thema Berufsunfähigkeitsversicherung noch einmal aufgreifen. Es ist grundsätzlich falsch, ein Risiko erst dann absichern zu wollen, wenn es vor der Haustür steht. Es ist so, als wolle man den Dachstuhl eines Hauses, der bereits angefangen hat zu brennen, gegen Feuer versichern.

Es ist auch (fast) unverständlich, dass Singles sich nicht absichern. Meinen Sie wirklich, keine Karriere vor sich zu haben oder niemals eine Familie zu gründen? Nichts ist stetiger, als der Wandel.

Je früher eine Berufsunfähigkeitsversicherung abgeschlossen wird, je günstiger ist sie. Eine Berufsunfähigkeitsversicherung gründet ihr Angebot auf Alter / Beruf und den aktuellen Gesundheitszustand, natürlich auch auf die Höhe der Absicherung und die Laufzeit des Vertrages. Alle diese Parameter sind zu „beeinflussen“, um günstig an eine solche Absicherung zu kommen, die ich als existenziell betrachte.

Der frühe Start bei Abschluss einer Berufsunfähigkeitsversicherung, noch in der Ausbildungsphase und mit meist noch ungetrübter Gesundheit, sichert geringere Prämien über die gesamte Vertragslaufzeit. Das Risiko berufsunfähig zu werden, auch ohne ein Beruf ergriffen zu haben (BLOG), begleitet uns täglich von jungen Jahren an.

Kümmert man sich zu spät um diese Absicherung, so kann ein verstärktes Risiko zu einem Zuschlag oder Leistungsausschluss führen. Beides ist nicht begrüßenswert, wobei ich den Zuschlag, sofern er (noch) vereinbar ist, vorziehen würde, damit der Versicherungsschutz keine „Lücken“ hat.

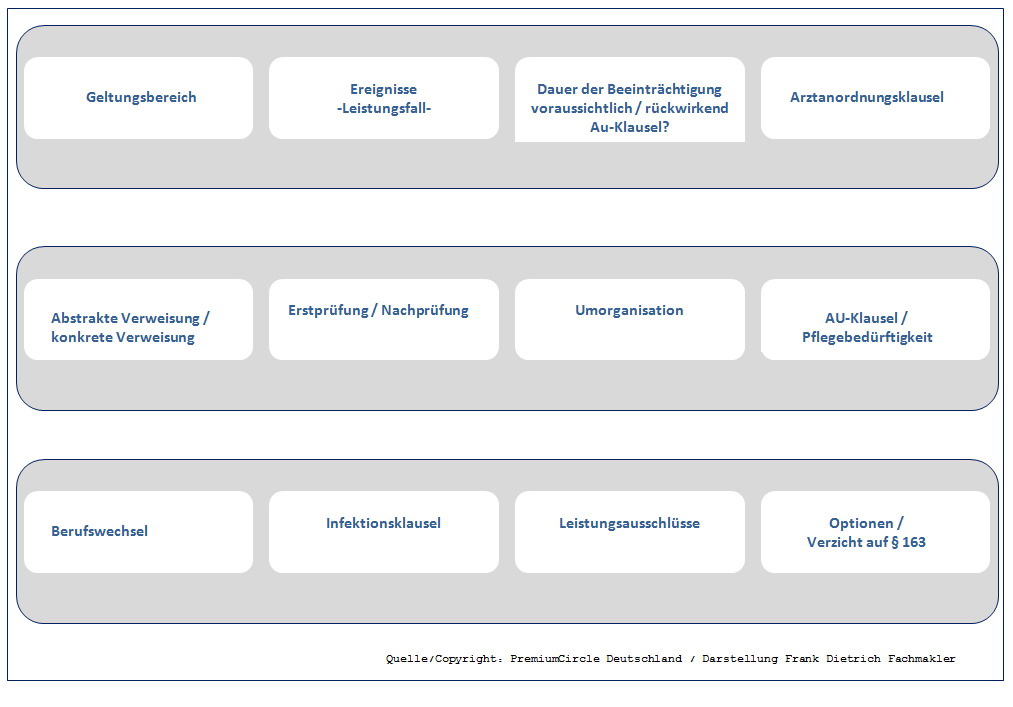

Kriterien Berufsunfähigkeitsversicherung ( ein Auszug)

Es ist ein gesellschaftliches Problem, dass das Risiko noch immer bei Weitem unterschätzt wird. Es ist falsch, mit dem Finger immer auf andere zu zeigen, wenn man selber etwas zu spät erkannt hat. Die Versicherer sind sicherlich nicht „das Gelbe vom Ei“ aber nicht grundsätzlichen an allem Schuld. Zu glauben, dass die Empfehlung von einigen Verbraucherschützern fruchtet und der Staat diesen Schutz übernehmen wird, ist absurd. Hat er sich nicht „sang und klanglos“, fast über Nacht, aus der Verantwortung gestohlen? Hat er nicht belegt, dass er in Sachen Versicherungswirtschaft im Grunde ein Stummer ist, der über alles mitsprechen will?

„Sapere aude“– nur so sollte man sein Leben planen.

Achten Sie auf die Kriterien, die einen solchen Versicherungsschutz von einer „Spendenquittung“ unterscheiden. Erste und grundlegende Informationen finden Sie in Form eines Leitfadens bei mir im Downloadcenter.

Frank Dietrich Fachmakler

Vereinbaren Sie jetzt einen Termin

Vereinbaren Sie jetzt einen Termin