Geld regiert die Welt-bleiben Sie regierungsfähig!

Die Absicherung der Arbeitskraft wird täglich wichtiger. Warum? Die täglichen Belastungen in unserer Gesellschaft steigen stetig. Die Trennung zwischen dem Arbeitsalltag und der Freizeit sind nicht mehr immer klar zu ziehen. Eine Vielzahl von Erkrankungen entstehen oftmals schon früher im Leben als noch vor Jahren. Psychische Erkrankungen sind auf dem Vormarsch. Die Arbeitskraft wird gemindert, z.T. fällt sie vollkommen weg.

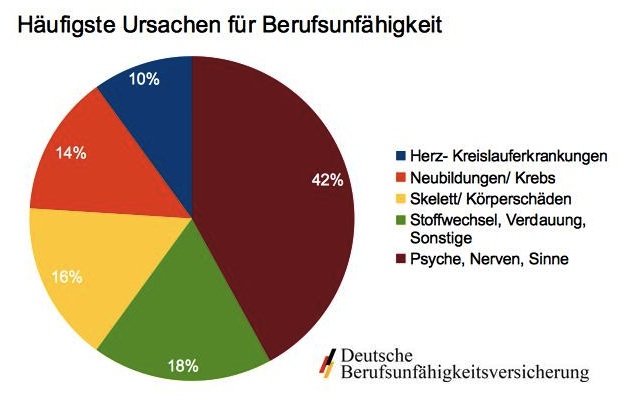

Die Ursachen im Anteil am Gesamten:

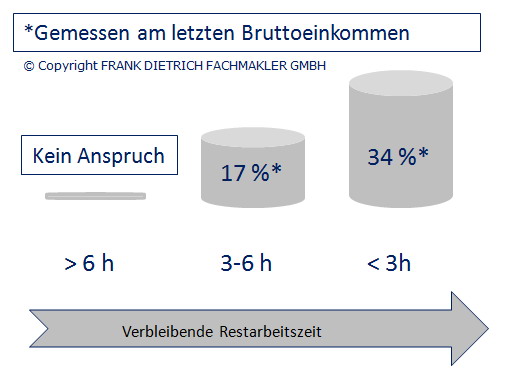

„Wer ab 2001 in seiner Erwerbsfähigkeit eingeschränkt und nicht mehr in der Lage ist, seinen bisherigen Beruf auszuüben, der kann auf alle üblichen Tätigkeiten verwiesen werden. Im Rahmen der Verweisung spielen Status, Ausbildung und subjektive Zumutbarkeit keine Rolle mehr, so dass auch Berufe und Tätigkeiten mit deutlich weniger Einkommen und Anforderungsniveau ausgeübt werden müssen. Bei einer Arbeitsfähigkeit von mindestens 6 Stunden und mehr täglich – egal in welchem Beruf auf dem allgemeinen Arbeitsmarkt – gilt man als vollschichtig leistungsfähig und erhält somit keine Rente.“

Für Privat Versicherte sieht es nicht wirklich besser aus. Behauptet der Tagegeldversicherer, dass die Krankheit längst in eine Berufsunfähigkeit übergegangen sei, beginnt auch hier der Kampf um das notwendige Einkommen. Ich möchte hier in diesem Artikel einen kurzen Überblick geben, welche Möglichkeiten es gibt und worauf man grundsätzlich achten sollte, eine Absicherung gegen den Verlust der Arbeitskraft zu treffen. Natürlich werde ich nicht alle Dinge erwähnen (können). Es wäre sonst ein Fachbuch:-).

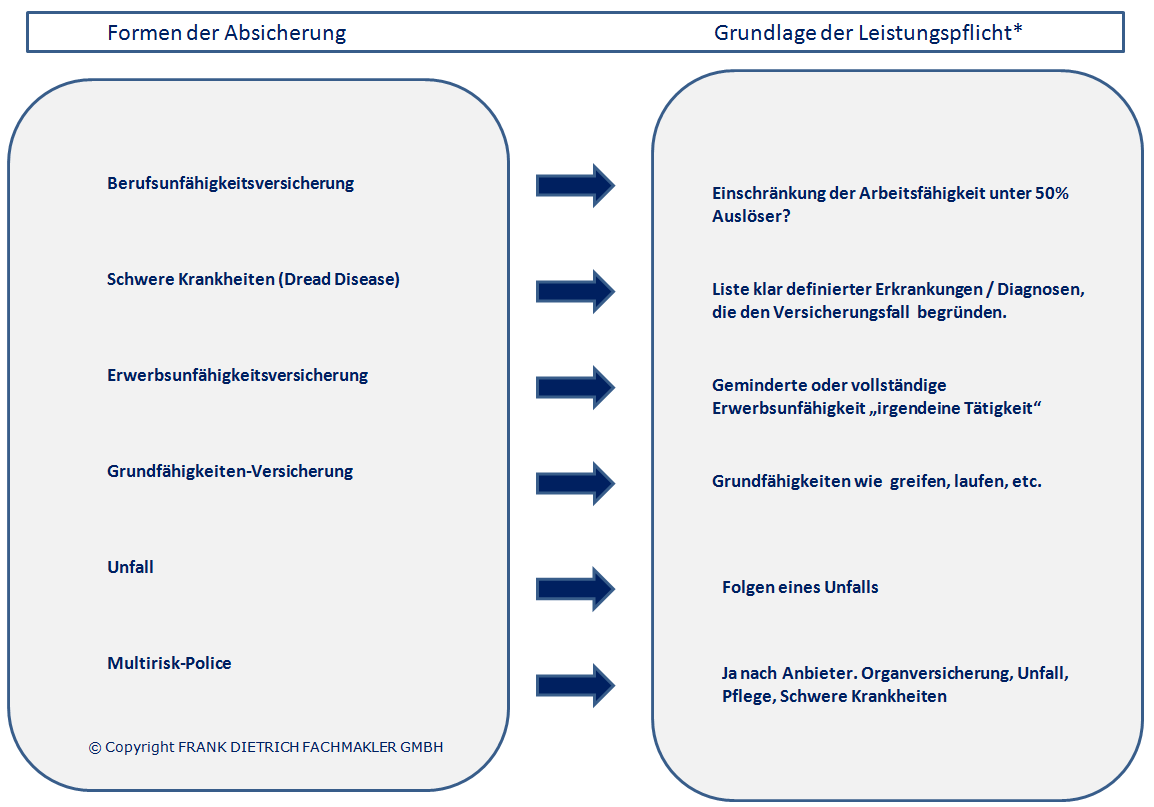

Formen der Absicherung:

Beginnen wir:

Beginnen wir:

Berufsunfähigkeitsversicherung:

Die Berufsunfähigkeitsversicherung ist der Klassiker für dieses Risiko. Die Hauptursachen, die zum Verlust der Arbeitskraft führen, begründen in der Regel den Leistungsfall in dieser Versicherungsform. Damit steht sie in meinen Augen auf Platz 1 der Möglichkeiten, Einkommen abzusichern. Je früher die Absicherung vereinbart wird, desto besser. Beiträge begründen sich auf das berufliche Risiko, das Alter, den gesundheitliche Status, die Rentenhöhe und Laufzeit.

- Auf Optionen und Begrenzungen achten.

- Eine Dynamik im Leistungsfall gehört berücksichtigt.

- Arztanodnungklausel, wie formuliert?

- Nachprüfung, wie definiert?

- Beruf?

- verzicht abstrakte Verweisung?

- konkrete Verweisung, wei definiert?

(Und nun die „Auschnittsdeckungen“)

Grundfähigkeiten absichern:

Die Fähigkeiten, zu laufen, Treppen zu steigen, Auto zu fahren zu schreiben….. werden hier versichert. Der Versicherer bewertet, welche der Fähigkeiten nicht mehr oder nur teilweise ausgeführt werden können. Die Bewertung führt, sofern die Einschränkungen dazu ausreichend sind, zum Versicherungsfall.

- nur drei Gefahrengruppen: A+ für Akademiker und kaufmännische Angestellte, A für Angestellte und B für körperlich Tätige

- klare und leicht verständliche Leistungsfalldefinition

- Abdeckung der laufenden Kosten durch eine monatliche Rente bei Verlust von grundlegenden Fähigkeiten oder dem Erreichen der Pflegestufe 1 in der gesetzlichen Pflegeversicherung

- Leistung unabhängig von weiterer/späterer Berufstätigkeit

- Erhöhung des Versicherungsschutzes ohne erneute Gesundheitsprüfung möglich

- lebenslange Leistungsdauer möglich

- 80 % des Bruttogehalts absicherbar als Ergänzung oder Alternative zu einer Berufsunfähigkeitsversicherung

Die sogenannten Fähigkeitskataloge der Anbieter sind zu prüfen. Grundsätzlich wird zwischen zwei unterschiedlich umfangreich formulierten Katalogen unterschieden.

Erwerbsunfähigkeitsversicherung:

Die Erwerbsunfähigkeitsversicherung unterscheidet sich grundsätzlich von der Berufsunfähigkeitsversicherung dadurch, dass die 50 prozentige Einschränkung der Arbeitsfähigkeit nicht mehr die Benchmark, die zum Leistungsfall führt, ist. Es geht um die Beurteilung, grundsätzlich (noch) arbeitsfähig im Sinne der Bestimmungen zu sein. Es geht zudem darum, welche Anzahl von Stunden man noch arbeiten kann. Ich sehe die Erwerbsunfähigkeitsversicherung es als eine worst-case Fall Absicherung an.

- was kann im Sinne der Bestimmungen noch an Arbeitsfähigkeit möglich sein?

- Plege as Versicherungsfall

- Option auf BU Versicherung?

- Arztanodnungsklausel

- Demenz

- Teilererbusnfähigkeit?

Absicherung gegen Schwere Krankheiten:

Der Name sagt bereits aus, worum es geht. Eine festgelegte Anzahl von Erkrankungen/Diagnosen und auch die Definition, wie diese festzustellen sind, damit ein Leistungsfall ausgelöst wird, kennzeichnen diese Form der Absicherung. Die Einschränkung einer möglichen Tätigkeit, gehört nicht zur Bemessungsgrundlage. Die Anbieter unterscheiden sich im Wesentlichen dadurch, dass die Zahl der versicherten Erkrankungen variiert, wichtiger noch, die festgelegten Definitionen, gemeint ist der medizinische Nachweis, der notwendig ist, den Versicherungsfall auszulösen.

- Anzahl der versicherten Erkrankungen

- Demenz?

- Second Event?

- klare Definition der Diagnosen?

- Beitragsfrei Mitversicherung von Kindern?

- Psychische Erkrankungen?

Unfall:

Die Unfallversicherung gilt in der Versicherungswirtschaft bei vielen Vermittlern als nicht unbedingt wirklich wichtig. Sie versichert grundsätzlich die Folgen eines Unfalls (Invalidität) mit einer Grundsumme auf Basis einer „Gliedertaxe“, die mit einer Progression vereinbart wird. Auch ein Zeckenbiss kann, je nach Anbieter, zum Versicherungsfall führen. Vereinbart werden können eine Rente, eine Sofortleistung, kosmetische Operationen, Bergungskosten, Soforthilfe u.a..

Bsp. Gliedertaxe

Invaliditätsgrad bei Verlust oder vollständiger Funktionsunfähigkeit:

- eines Armes im Schultergelenk 70 %

- eines Armes bis oberhalb des Ellenbogengelenks 65 %

- eines Armes bis unterhalb des Ellenbogengelenks 60 %

- einer Hand im Handgelenk 55 %

- eines Daumens 20 %

- eines Zeigefingers 10 %

- eines anderen Fingers 5 %

- eines Beines über der Mitte des Oberschenkels 70 %

- eines Beines bis zur Mitte des Oberschenkels 60 %

- eines Beines bis unterhalb des Knies 50 %

- eines Beines bis zur Mitte des Unterschenkels 45 %

- eines Fußes im Fußgelenk 40 %

- einer großen Zehe 5 %

- einer anderen Zehe 2 %

- eines Auges 50 %

- des Gehörs auf einem Ohr 30 %

- des Geruchs 10 %

- des Geschmacks 5 %

(Quelle: Wikipedia)

Multi-Risk-Policen:

Ein solches Vertragswerk bietet Versicherungsschutz als Konglomerat der oben genannten, außer der Bemessung der Einschränkung der Arbeitskraft wie in der Berufsunfähigkeitsversicherung. Es finden sich Teile der Unfallversicherung, der „Schwere Krankheiten“ Absicherung und auch Teile aus der Pflegeversicherung in diesen Angeboten.

- Organ-Rente?

- klare medizinische Definitionen für den Leistungsfall?

- Unfalldefiniton, Gliedertaxe, Progression

- Pflegebedürftigkeit?

- Rentendynamik?

Fazit:

Die Tarifvielfalt, mit der ein Kunde heute konfrontiert wird, ist nicht mehr überschaubar. Die hier genneten zu beachtenen Parameter sind nur jeweils ein Auschnitt. Noch immer wird sehr oft über den Preis sowohl beim Vermittler, was er anbietet und beim Kunden, was er beantragt, entschieden. Erst im Leistungsfall dann, zeigen sich die gemachten Fehler und die finanzielle Existenz ist gefährdet. Falsch gewählter Versicherungsschutz ist der teuerste. Die komplexen Vertragswerke bergen grundsätzlich ein Restrisiko, begründet durch Interpretationsmöglichkeiten von juristischen Ausdrücken und den gewählten Definitionen des Leistungsfalles.

Schon deshalb sollten die klarsten Bestimmungen am Markt gefunden werden, die den Leistungsfall später begründen. Besonders zu beachten sind auch angebotene Optionen, den Versicherungsschutz später nochmals anpassen zu können, der Geltungsbereich und die Obliegenheiten, insbesondere im Leistungsfall. Wo Fußangeln und Hintertürchen im Vertragstext versteckt sind, findet sich nur im inhaltlichen Vergleich und einer fachlichen Beurteilung.

Meiner Meinung nach ist die Berufsunfähigkeitsabsicherung der Königsweg der Absicherung der Arbeitskraft. Nach meiner bisher beruflichen Erfahrung, und bisher hat jeder Kunde sein Geld bekommen, der über mich einen Leistungsantrag stellte, erreichen nicht einmal 10 % der Angebote des Marktes die notwendigen Qualitätsnormen. Die „guten“ Anbieter liegen, preislich gesehen, meist im Mittelfeld des Marktes.

Auch war es mir der Vergangenheit mehrfach möglich, chronische Erkrankungen, die als nicht versicherbar galten, ohne Ausschluss von Leistungen abzusichern. Gern prüfen wir Ihre Versicherungsfähikeit und wählen den individuell passenden Versicherungsschutz gemeinsam aus.

Vereinbaren Sie jetzt einen Termin

Vereinbaren Sie jetzt einen Termin