Wie haben Sie das gelöst?

Die Absicherung der Arbeitskraft gehört meines Erachtens in den Bereich der Pflichtversicherung. Der Name ist falsch gewählt, denn auch Schüler/Studenten und Hausfrauen/Hausmänner. Je früher man anfängt, desto geringer das Risiko, nicht versichert werden zu können. In jungen Jahren ist die Gesundheit meist besser, noch kein Berufsrisiko oder auch ein besonderes Hobby.

Wie haben Sie Ihre Arbeitskraft abgesichert?

Entscheidend ist nicht ein konkreter Beruf, sondern der letzte Tagesablauf, so wie er in gesunden Tagen ausgeübt wurde (§ 172 VVG). Genau das macht diese Absicherung besonders flexibel.

Versicherbar sind bereits Schüler ab dem 6. Lebensjahr sowie Personen, die im Haushalt tätig sind. Verändert sich der bisherige Tagesablauf infolge von Krankheit, Unfall oder Kräfteverfall um mehr als 50 %, kann bereits eine monatliche Rentenzahlung ausgelöst werden – unabhängig davon, ob ein klassischer Beruf ausgeübt oder ein Einkommen erzielt wurde oder nicht.

Ein weiterer Vorteil: Je früher der Einstieg, desto besser. In jungen und gesunden Jahren sind die Beiträge deutlich niedriger, und spätere gesundheitliche Risiken spielen keine Rolle mehr. Wichtig für Ihre Planungssicherheit: Es gibt keine Mitteilungspflicht, wenn Sie später eine berufliche Tätigkeit aufnehmen oder wechseln.

Vergleich zur staatlichen Erwerbsminderungsrente:

Der Staat leistet erst dann, wenn Sie weniger als drei Stunden täglich irgendeiner Tätigkeit nachgehen können. Die Leistung liegt meist bei rund einem Drittel des letzten Bruttoeinkommens – für die meisten Menschen nicht existenzsichernd.

Private Lösungen sichern dagegen 60–70 % des Bruttos ab. Und selbst im Leistungsfall dürfen Sie hinzuverdienen, ohne Ihre Rente zu verlieren.

Die Realität zeigt:

Rund 80 % aller chronischen Erkrankungen entstehen durch Lebensstilfaktoren. Psychische Erkrankungen nehmen stark zu und sind inzwischen eine der häufigsten Ursachen für langfristige Einschränkungen. Infektions- und Belastungsrisiken steigen kontinuierlich.

Die entscheidende Frage lautet daher nicht, ob etwas passiert – sondern wie gut Sie vorbereitet sind.

Wie möchten Sie Ihre finanzielle Unabhängigkeit absichern, falls Ihr Alltag dauerhaft nicht mehr so funktioniert wie heute?

Die Beratung. Klar. Substanziell. Zielgerichtet.

Ziel der Beratung ist es, Sie in die Lage zu versetzen, selbst zu beurteilen, welche vertraglichen Formulierungen sich lediglich gut anhören – und welche Leistungen im Ernstfall tatsächlich belastbar und begründet sind.

Gute Ratschläge finden Sie überall, oft auch ungefragt. Fundiertes Fachwissen hingegen ist selten. Genau hier setzt meine Beratung an. Ich begleite Sie bereits lange vor der eigentlichen Antragstellung, damit entscheidende Weichen frühzeitig richtig gestellt werden.

Eine gute Beratung wirft Fragen auf. Das ist gewollt.

Und genau diese Fragen beantworte ich Ihnen transparent, nachvollziehbar und vollständig.

Anonymität als Schutz.

Bei Bedarf stellen wir anonyme Risikovoranfragen. Ihre individuelle Tätigkeitsbeschreibung wird dabei direkt vom Versicherer bewertet – ohne Namen, ohne Risiko für Sie. Unser Ziel ist eindeutig: Ihre persönliche Versicherbarkeit optimal abzusichern, bevor es verbindlich wird.

Selbstverständlich endet unsere Begleitung nicht mit dem Vertragsabschluss. Sollte es später zu einem Leistungsantrag kommen, stehen wir an Ihrer Seite. Seit Jahren liegt unsere Erfolgsquote bei 98 %. In den wenigen verbleibenden Fällen konnte eine rechtliche Klärung durch einen Anwalt erfolgreich verhandelt werden.

Kurz gesagt:

Wir verkaufen keine Verträge.

Wir sorgen dafür, dass Leistungen im Ernstfall auch wirklich erbracht werden.

Nehmen Sie sich Zeit für eine fundierte Entscheidung.

Lassen Sie sich niemals unter Zeitdruck und ohne direkten Einblick in die Vertragsbestimmungen beraten. Sie kaufen keinen guten Eindruck und kein Vertrauen – Sie kaufen einen Vertrag, der im Ernstfall funktionieren muss.

Vergleichsrechner, Ratings und Tests vergleichen am Ende meist nur eines: den Beitrag. Die entscheidenden Unterschiede liegen jedoch im Detail der Bedingungen – und genau diese bleiben in standardisierten Vergleichen häufig unberücksichtigt.

Ich begleite Versicherte seit Jahren im Leistungsfall. Diese Erfahrung ersetzt keine Schulung und keine Weiterbildung. Sie entsteht dort, wo es darauf ankommt: wenn Leistungen eingefordert werden müssen und sich zeigt, welche Formulierungen tragen – und welche nicht.

Genau dieses Wissen fließt in meine Beratung ein.

Nicht theoretisch. Nicht werblich. Sondern praxisbewährt.

Auszug aus den Kriterien,

die eine BUV haben sollte:

die eine BUV haben sollte:

Leistungen:

Gilt der Versicherungsschutz weltweit ohne Einschränkungen und wie ist der Leistungsfall definiert? Krankheit, Körperverletzung oder (mehr als altersentsprechender) Kräfteverfall? Ist es die zuletzt ausgeübte Tätigkeit oder nur eine Tätigkeit, die versichert ist? Welche ärztlichen Anordnungen sind zu befolgen und gibt es eine Arbeitsunfähigkeitsklausel. Ist eine abstrakte Verweisung auch wirklich ausgeschlossen?

Wird ein Berufswechsel vor Eintritt der Berufsunfähigkeit geprüft, auf den man verweisen könnte? Welcher Zeitraum gilt dabei? Sollten Sie aus dem Berufsleben ausscheiden, beispielsweise durch Elternzeit oder Krankheit, bleibt der Beruf versichert? Was ist eine konkrete Verweisung und wie ist sie definiert? Wurden Sie auf eine Rentendynamik hingewiesen, die bei einer durchschnittlichen Berufsunfähigkeit Zeit von 6-8 Jahren existenziell sein könnte?

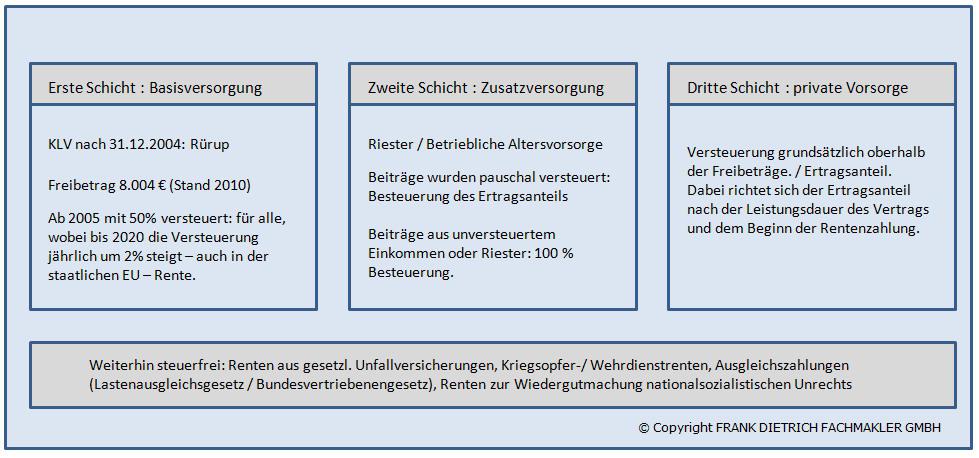

Die steuerliche Betrachtung im Leistungsfall

Grundsätzlich

Bitte beachten Sie, dass man Vorsorge vom Risiko trennt. Wenn es einmal finanziell etwas schlechter geht, so kann man die Vorsorge ein wenig ruhen lassen, das Risiko bleibt versichert. Den Fehler, beides zu verbinden merkten viele in Zeiten von Corona. Das Risiko der Ansteckung blieb und durch Teilzeit wurde schwerer, den Beitrag zu bezahlen.

Verbeamtet heißt finanziell abgesichert?

Im § 44 des und Beamtengesetzes ist dem Grunde nach fixiert, dass Beamte, die ihre Dienstfähigkeit verlieren, darauf geprüft werden, ob sie anderweitig verwendbar sind. Die Verweisung in eine andere Tätigkeit innerhalb des Beamtendienstes ist zulässig, zulässig ist auch eine Umschulung hin zu einer minderen Tätigkeit, wenn Bedarf an Arbeitskraft dort ist. Man ist eben Staatsdiener.

Die Folge

Beihilfe:

Stellen Sie sich eine junge Beamtenfamilie vor. Beide sind erwerbstätig. Das Eigenheim wird gerade finanziert, das erste Kind kommt. Unfall oder Krankheit treffen den einen Partner: Dienstunfähigkeit! Umschulung, und es folgt ein minderes Gehalt. Was nun? Alles aufgeben? Eigenheim und Familienplanung? Ein paar Euro für die Vorsorge, meist in den Konsum investiert (Urlaub, Auto, Handy) hätten, anders angelegt, den „worst case“ verhindert.

Alternativen zur Berufsunfähigkeitsversicherung:

Gibt es nicht!

Immer wieder wird fälschlicherweise von Alternativen gesprochen. Um eine Alternative zu sein, müsste der gemeinte Versicherungsschutz den Leistungsfall in der Minderung der Arbeitsfähigkeit oder Veränderung des gesellschaftlichen Status haben, wie die Berufsunfähigkeitsversicherung selbst. Die Angebote sind lediglich Ausschnitzdeckungen mit jeweils anderen Leistungsausschluss an die zum Beispiel:

- Krankheit

- Invalidität

- Pflegebedürftigkeit

- Unfall

- Verlust von Grundfähigkeiten

Auch wird Versicherungsschutz angeboten, der ein Konglomerat aus diesen Punkten darstellt. Achtung! Liest man die vertraglichen Inhalte solcher Angebote, so fällt sofort auf, dass diese meist aus der Berufsunfähigkeit herauskopiert wurden (Paste and Copy). Mit einigen wenigen Zusätzen und weggelassen Details, wird dieser Versicherungsschutz angeboten. Auch sind die Definitionen des Leistungsfalles und die Arztanordnungsklausel besonders zu beachten. Was davon ist wirklich „greifbar“. Viele Vermittler erkennen nicht, dass sie als regulativ benutzt werden und dieses Mangels Weiterbildung nicht erkennen und dafür haften (Blogartikel). Die Zeche zahlen Kunde und Vermittler.

Haben Sie Fragen zur privaten Berufsunfähigkeitsversicherung?

0331 7403 – 7334

Die Berufsunfähigkeitsversicherung trägt einen falschen Namen. Kinder und zu Hause tätigen, haben keinen Beruf und kein Einkommen, sind dennoch versicherbar, denn auch sie können vieles verlieren. Versichert wird der Tagesablauf, wie er im gesunden Tagen gelebt wurde. Eine berufliche Tätigkeit und ein Einkommen werden nur dann bewertet, wenn diese auch vorliegen. In den letzten Jahren wurde es immer schwerer, begründet durch Vorerkrankungen, Versicherungsschutz zu bekommen. Bitte denken Sie schon jetzt darüber nach, sofern sie Kinder haben, mit einem geringen Beitrag von beispielsweise 10,- oder 15 € einen Versicherungsschutz dieser Art zu vereinbaren. sehen Sie es als Investment die Zukunft ihres Kindes, welches die versicherte Rente entsprechend der eigenen Karriere auch ohne weitere Gesundheitsprüfung erhöhen kann. Grundfähigkeitsversicherung lassen sich bereits ab dem sechsten Monat mit der Option zu einer Berufsunfähigkeitsversicherung abschließen.

Vereinbaren Sie jetzt einen Termin

Vereinbaren Sie jetzt einen Termin